包装纸市场经历了2017年一整年的狂欢,进入2018年之后仿佛一夜进入了寒冬。市场供需迎来了前所未有的深度博弈;终端二、三级厂订单不足再无旺季之说;造纸厂成品库存积压严重,原料成本推高利润进一步受到挤压…众多现象之下,包装纸市场的未来何去何从,纸圈将根据宏观数据为您进行深度解读。

市场中一直流传着纸包装箱将被各种新材料替代的说法,喊了几年的可替代产品对于包装纸市场会不会产生了影响呢?

电子产品和小家电产品尚无可直接替代的包装产品,但为了节约成本很多电商已经将过去产品包装箱外的一层防撞纸包装隔层取消。

塑料筐正成为部分水果箱的替代品。同样容量的塑料筐要比纸箱重0.2-0.5千克,但是随着包装纸价格上升,二者使用成本已经接近持平。快递、电子商务行业在邮递服装等不易碎商品时,大多会放弃使用纸箱包装而改用塑料包装。

少量新的包装形式如泡沫箱、中空板箱的使用,在某些特定的程度上削减了波纹纸箱的使用。

京东物流携手九大品牌商发起“青流计划”,预计到2020年将减少100亿个包装纸箱;又如苏宁发起“漂流箱行动”,正式上线个小型循环塑料箱,还与“一撕得”合作,推出漂流箱的绿色升级版;顺丰科技研发的丰·BOX快递箱可代替一次性纸箱进行快递运输,有效解决纸箱、胶带等资源浪费问题,目前丰·BOX 已在深圳、广州等地进行试点。

总体来说包装纸箱具备相对低廉的价格、良好的支撑防护强度、便捷轻便的材料性能及易于回收、降解等特殊性能,因此想找到比较合适的可替代品实属困难。然而从另外一组数据箱板纸及瓦楞原纸各年总体产量及同比增涨数据分析来看,包装纸的上升速度的确在降低,说明部分包装终端市场已开始加速采用其他可替代包装形式。

在包装纸可替代性逐渐增强的前提下,包装纸产业是否选择稳定价格,降低可替代产品研制及推广动力的方法呢?

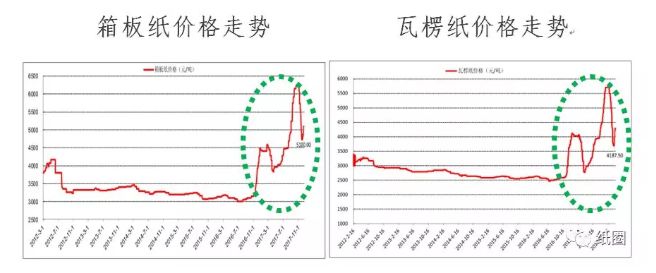

由于外废原料政策收紧、供给侧改革淘汰落后产能、环保大督查等因素叠加,近年来箱板纸及瓦楞原纸价格疯涨且居高不下,导致下游二、三级厂及计算机显示终端苦不堪言。而且此现状如今仍然在继续蔓延,成品纸价格高位震荡所带来的必然趋势是加快纸箱替代品研发和市场推广的速度。

从供需关系及宏观数据来考虑,进出口贸易及国内消费升级是不是真的存在大量增长,能否拉动包装需求,进而在未来提升箱板纸及瓦楞纸的需求呢?

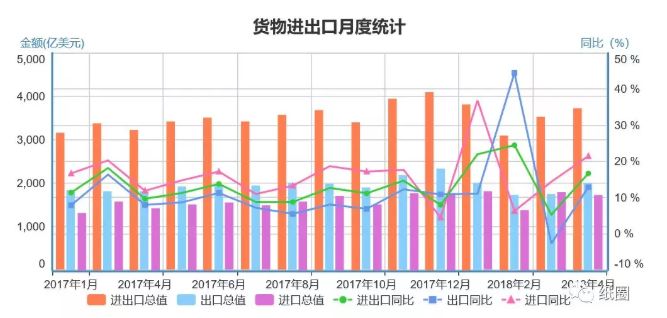

先来看一组近两年货物进出口统计数据,从图中不难发现进出口总值和进出口同比变化并没有较大增长,甚至出口数据还存在个别月份增速放缓的问题。而随着近期吵得沸沸扬扬的中美贸易摩擦升级,可以预计中国进出口贸易必将受一定的影响而下行,进而间接影响到包装纸需求。

让我们再来看一组中国零售销售增长数据(数据截止到2018年6月份,零售数据可以看作是与包装纸需求联系最为紧密的经济数据之一),根据近5年来中国零售销售增长曲线年上半年是近年来零售增长最乏力的一年,内需增速乏力意味着其从属行业的包装纸同样面临着需求降低的窘境,这也与当前包装纸行业库存居高不下,下游需求不振的现状相符。

市场需求的乏力本身已经令包装纸厂商举步维艰,外来成品纸的冲击则使得国内包装纸企业更加雪上加霜。

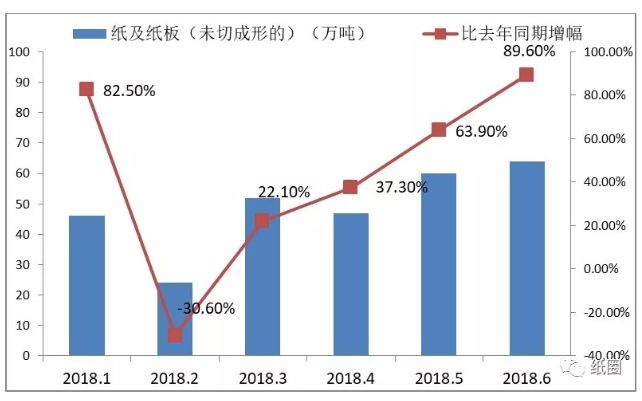

我们来看成品纸进口数据,根据国家统计局统计数据,进入2018年以来纸及纸板(未切成形的)进口数量逐月走高,截至2018年6月份进口纸及纸板进口数量比去年同期增幅已达到89.6%。

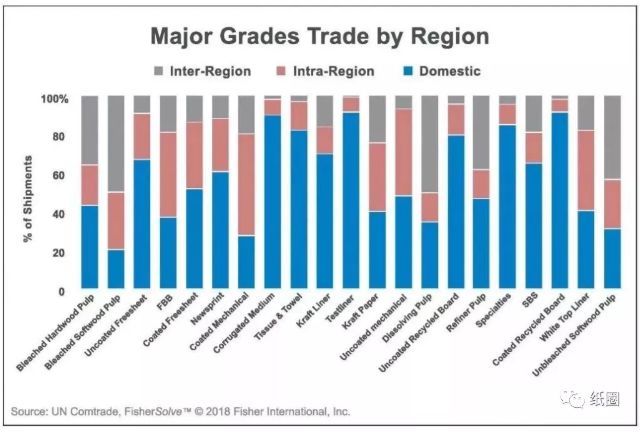

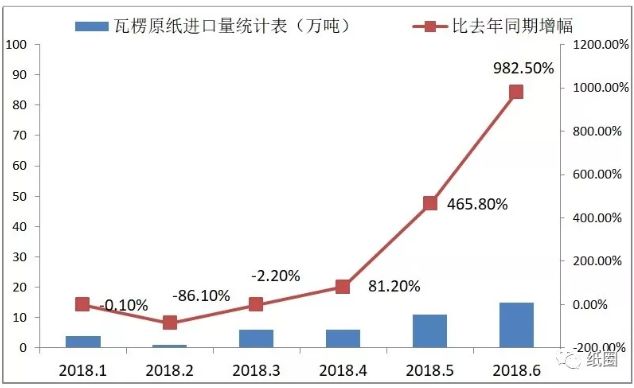

从细分纸种来说,我们以本土化生产的瓦楞原纸为例(根据fisher数据统计,瓦楞原纸属于本土化生产概率最高的纸种之一,其本土化及邻近区域化生产比例达到97%以上),因此其进口数量的增长则更能让我们看清当前国内包装纸市场被进口成品纸蚕食的严重程度。

根据我国2018年以来瓦楞原纸进口量及增幅数据,瓦楞原纸6月份进口增幅达到去年同期的982.5%,这种跨基数的增长模式恰恰反映了当前高价国产包装纸已经逐渐被市场所抛弃,严重的挤出效应令海外包装纸市场向国内的侵蚀显得轻而易举。

综上所述,短期内受进口美废关税税率提升的影响,成品纸可能会迎来一波价格及利润上涨的短期行情,但是,由于国产包装纸面临的原料成本居高不下、终端可替代产品产业化及市场化加速、贸易摩擦间接影响包装纸需求、国内内需增长动力严重不足、国外产品迅速进入并抢占中国包装纸市场的多重压力,那么未来可期,包装纸的这场狂欢将只能是昙花一现。